Аннотация. В статье осуществлен анализ финансового состояния российской организации, основным видом деятельности которого является сельское хозяйство. На основе анализа выявлены проблемы финансового управления.

Ключевые слова: финансовое состояния, ликвидность, платежеспособность, рентабельность, финансовая устойчивость, анализ финансового состояния

Статья написана владельцем сайта Dipmall.ru.

Данная статья подготовлена в рамках оказания помощи по написанию статей для клиентов. Стоимость написания статьи зависит от темы, объема и требований и начинается от 1000 рублей. Все доступные способы связи с автором указаны в разделе Контакты.

Объектом исследования (анализа финансового состояния) является Общество с ограниченной ответственностью «Сельскохозяйственная артель (колхоз) «Прогресс» (далее – СХА «Прогресс»). Местонахождение предприятия: 601450, Россия, Владимирская обл., Гороховецкий р-н, п/о Великово, д. Юрово, ул. Полевая, 6.

Объектом исследования (анализа финансового состояния) является Общество с ограниченной ответственностью «Сельскохозяйственная артель (колхоз) «Прогресс» (далее – СХА «Прогресс»). Местонахождение предприятия: 601450, Россия, Владимирская обл., Гороховецкий р-н, п/о Великово, д. Юрово, ул. Полевая, 6.

Информационной базой для анализа финансового состояния СХА «Прогресс» послужили бухгалтерский баланс и отчет о финансовых результатах СХА «Прогресс».

Анализ финансового состояния СХА «Прогресс» осуществлен по следующей схеме:

1) горизонтальный и вертикальный анализ баланса организации;

2) анализ ликвидности и платежеспособности;

3) анализ финансовой устойчивости;

4) анализ финансовых результатов;

5) анализ рентабельности и показателей эффективности деятельности;

6) анализ деловой активности.

Анализ финансового состояния СХА «Прогресс» целесообразно начать с оценки имущественного потенциала. В табл. 1 проведен анализ актива и пассива организации.

Таблица 1 –Анализ актива и пассива СХА «Прогресс» за 2011-2013 гг., в тыс. руб.

|

Показатель |

На 31.12. 2011 г |

На 31.12. 2012 г |

На 31.12. 2013 г |

Изм. 2012 к 2011 |

Изм. 2013 к 2012 |

|||||

|

Наименование |

Сумма |

% |

Сумма |

% |

Абс. |

Отн. |

Абс. |

Отн. |

||

|

А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

АКТИВ |

||||||||||

|

I. Внеоборотные активы |

162670 |

51,83% |

188477 |

50,92% |

218223 |

48,62% |

25807 |

115,86 |

29746 |

115,78 |

|

Основные средства |

162670 |

51,83% |

188477 |

50,92% |

197854 |

44,08% |

25807 |

115,86 |

9377 |

104,98 |

|

Финансовые вложения |

0 |

0,00% |

0 |

0,00% |

19426 |

4,33% |

0 |

- |

19426 |

- |

|

Прочие внеоборотные активы |

0 |

0,00% |

0 |

0,00% |

943 |

0,21% |

0 |

- |

943 |

- |

|

II. Оборотные активы |

151180 |

48,17% |

181663 |

49,08% |

230655 |

51,38% |

30483 |

120,16 |

48992 |

126,97 |

|

Запасы |

139548 |

44,46% |

169121 |

45,69% |

207735 |

46,28% |

29573 |

121,19 |

38614 |

122,83 |

|

Дебиторская задолженность |

8 726 |

2,78% |

7 550 |

2,04% |

17 675 |

3,94% |

-1176 |

86,52 |

10125 |

234,11 |

|

Денежные средства |

2906 |

0,93% |

4992 |

1,35% |

5 245 |

1,17% |

2086 |

171,78 |

253 |

105,07 |

|

БАЛАНС |

313850 |

100% |

370140 |

100% |

448878 |

100% |

56 290 |

117,94 |

78738 |

121,27 |

|

ПАССИВ |

||||||||||

|

III. Капитал и резервы |

246943 |

78,68% |

314851 |

85,06% |

384065 |

85,56% |

67 908 |

127,50 |

69214 |

121,98 |

|

Уставный капитал |

100 |

0,03% |

100 |

0,03% |

100 |

0,02% |

0 |

100,00 |

0 |

100,00 |

|

Переоценка внеоборотных активов |

98 603 |

31,42% |

98 603 |

26,64% |

98 603 |

21,97% |

0 |

100,00 |

0 |

100,00 |

|

Резервный капитал |

203 |

0,06% |

203 |

0,05% |

203 |

0,05% |

0 |

100,00 |

0 |

100,00 |

|

Нераспределенная прибыль (непокрытый убыток) |

148037 |

47,17% |

215945 |

58,34% |

285159 |

63,53% |

67 908 |

145,87 |

69214 |

132,05 |

|

IV. Долгосрочные обязательства |

17 625 |

5,62% |

26 439 |

7,14% |

32 650 |

7,27% |

8 814 |

150,01 |

6 211 |

123,49 |

|

Заемные средства |

15 254 |

4,86% |

24 861 |

6,72% |

31 871 |

7,10% |

9 607 |

162,98 |

7 010 |

128,20 |

|

Прочие обязательства |

2 371 |

0,76% |

1 578 |

0,43% |

779 |

0,17% |

-793 |

66,55 |

-799 |

49,37 |

|

V. Краткосрочные обязательства |

49 282 |

15,70% |

28 850 |

7,79% |

32 163 |

7,17% |

-20432 |

58,54 |

3 313 |

111,48 |

|

Заемные средства |

9850 |

3,14% |

4652 |

1,26% |

9 100 |

2,03% |

-5 198 |

47,23 |

4 448 |

195,61 |

|

Кредиторская задолженность |

37 432 |

11,93% |

24 198 |

6,54% |

23 063 |

5,14% |

-13234 |

64,65 |

-1 135 |

95,31 |

|

Доходы будущих периодов |

2 000 |

0,64% |

0,00% |

0,00% |

-2 000 |

0,00 |

0 |

- |

||

|

БАЛАНС |

313850 |

100% |

370140 |

100% |

448878 |

100% |

56 290 |

117,94 |

78738 |

121,27 |

Из данных табл. 1 видно, что за 2012 имущество СХА «Прогресс» увеличилось на 56 290 тыс. руб. или на 17,94% Данное увеличение произошло практически по всем статьям, в том числе основные средства увеличились на 25807 тыс. рублей, материальные запасы повысились на 29 573 тыс. руб., денежные средства – на 2086 тыс. рублей, а вот дебиторская задолженность снизилась на 1176 тыс. руб. Доля основных фондов в общей сумме имущества снижается на протяжение всего анализируемого периода (с 51,8% в 2011 году до 50,9% в 2012 году и 48,62% в 2013 году). Это свидетельствует о том, что предприятие вкладывает средства для пополнения оборотных фондов, но эффективность их использования не увеличилась, а снизилась, что привело к замедлению оборачиваемости оборотных средств.

На рис. 1 изображена структура имущества организации.

Рис. 1. Структура имущества СХА «Прогресс» в 2011-2013 гг.

Рис. 1. Структура имущества СХА «Прогресс» в 2011-2013 гг.

Доля дебиторской задолженности на конец 2012 года в общей сумме имущества снизилась с 2,75% до 2,04%, а в 2013 году повысилась до 3,94%, что в конечном итоге привело к отвлечению средств из оборота организации. Однако увеличение доли материальных запасов с 44.5% до 45.7% свидетельствует о возможном неэффективном использовании складских запасов, что отрицательно сказывается на финансовом состоянии организации, так как происходит снижение производственных оборотов и повышаются издержки обращения.

Из данных табл. 1 также видно, что имущество СХА «Прогресс» в 2013 году увеличилось на 29746 тыс. руб. или на 21,27%. Увеличение произошло абсолютно по всем статья. Внеоборотные активы на конец 2013 года составили 48,6% от всего имущества, их рост составил 29 746 тыс. рублей или 15,78%. Примечательно то, что в 2013 году в балансе появилась строка долгосрочные финансовые вложения – 19 426 тыс. рублей или 4,33% от всего имущества. Рост основных средств в 2013 году составил 4,98%.

Оборотные активы на конец 2013 года составляют 51,38% валюты баланса. Из рост составил 48992 тыс. рублей или 26,97%. Более всего в составе оборотных активов увеличилась дебиторская задолженность – 10125 тыс. рублей или на 134,11%. Ее рост свидетельствует об ухудшении расчетов с дебиторами. Запасы увеличились на 38614 тыс. рублей или на 22,83%. Остатки денежных средств в кассе и на банковских счетах также демонстрируют небольшой рост – 5,07%. В 2011–2013 отчетных годах наблюдается падение оборачиваемости оборотных средств, что отрицательно сказывается на деятельности СХА «Прогресс», так как у него иссякают возможности закупить дополнительную партию товаров, продать их и получить дополнительную прибыль. Также с 2011–2013 отчетных годах наблюдается рост материальных запасов больший, чем рост выручки от реализации, что отрицательно сказывается на финансовом состоянии предприятия, так как часть средств не участвует в процессе реализации.

Перейдем к анализу пассива, что является продолжением первого этапа анализа финансового состояния.

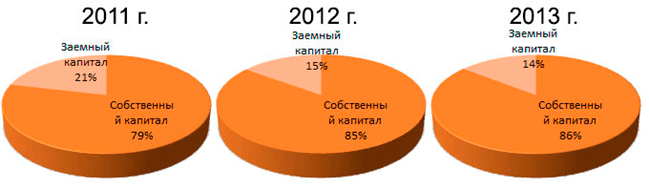

Пассивная часть баланса (по данным табл. 1) характеризуется преобладающим удельным весом собственных источников средств, причем их доля в общем объеме повысилась за 2012 год на 6 %, а за 2013 год – на 1%, что является, с одной стороны, положительным моментом в работе организации, так как способствует укреплению финансовой независимости. С другой стороны, это говорит о том, что организация не использует возможности рынков заемных капиталов. Структуру капитала мы изобразили на рис. 2.

Рис. 2. Структура капитала СХА «Прогресс» в 2011-2013 гг.

Структура заемных средств в течение отчетного периода претерпела ряд изменений. Так, доля кредиторской задолженности снизилась с 11,93% на конец 2011 года до 6,54% на конец 2012 года и до 5,14% на конец 2013 года. Исследуя форму №1 по стадиям, то снижение кредиторской задолженности произошло по всем позициям кредиторских расчетов. Доля долгосрочных обязательств увеличивается с 5,62% на конец 2011 года до 7,14% на конец 2012 года и до 7,27% на конец 2013 года, то есть долгосрочные средства были направлена на финансирование основных активов. Краткосрочные заемные средства предназначены для пополнения оборотных запасов. Так как доля краткосрочных обязательств снижается с 15,7% в на конец 2011 года до 7,79% на конец 2012 года и до 7,17% на конец 2013 года, это говорит о снижении оборачиваемости оборотных средств.

Для того, чтобы оценить положительные или отрицательные тенденции в динамике статей баланса, необходимо оценить показатели платежеспособности и ликвидности (табл. 2), что является вторым этапом анализа финансового состояния.

Таблица 2 – Анализ платежеспособности СХА «Прогресс» в 2011-2013 гг.

|

Показатель |

Расчет |

Норматив |

2011 |

2012 |

2013 |

|

Наиболее ликвидные активы (А1) |

- |

2 906 |

4 992 |

5 245 |

|

|

Быстрореализуемые активы (А2) |

- |

8 726 |

7 550 |

17 675 |

|

|

Медленнореализуемые активы (А3) |

- |

139 548 |

169 121 |

207 735 |

|

|

Труднореализуемые активы (А4) |

- |

162670 |

188477 |

218223 |

|

|

Наиболее срочные обязательства (П1) |

- |

37 432 |

24 198 |

23 063 |

|

|

Краткосрочные пассивы (П2) |

- |

9 850 |

4 652 |

9 100 |

|

|

Долгосрочные и среднесрочные пассивы (П3) |

- |

19 625 |

26 439 |

32 650 |

|

|

Постоянные пассивы (П4) |

- |

246 943 |

314 851 |

384 065 |

|

|

Общий коэффициент покрытия |

ОбА/КО |

≥1 |

3,07 |

6,30 |

7,17 |

|

Общий показатель ликвидности |

(A1+0,5A2+0,3A3)/(П1+0,5П2+0,3П3) |

≥1 |

1,02 |

1,02 |

1,02 |

|

Коэффициент абсолютной ликвидности |

А1/(П1+П2) |

0,2- 0,7 |

0,06 |

0,17 |

0,16 |

|

Коэффициент срочной ликвидности |

(А1+А2)/(П1+П2) |

0,7 – 0,8, жел-но ≥1,5 |

0,25 |

0,43 |

0,71 |

|

Коэффициент текущей ликвидности |

(А1+А2+А3)/(П1+П2) |

1,0 – 2,0 |

3,20 |

6,30 |

7,17 |

|

Абсолютная ликвидность |

А1-П1 |

-34526 |

-19206 |

-17818, |

|

|

Текущая ликвидность |

А2-П2 |

-1124,00 |

2898,00 |

8575,00 |

|

|

Перспективная ликвидность |

А3-П3 |

119 923 |

142 682 |

175 085 |

|

|

Чистый оборотный капитал |

П4-А4 |

84 273 |

126 374 |

165 842 |

Платежеспособность организации на конец 2013 года существенно улучшилась – все коэффициенты ликвидности поднялись выше нормативов, а некоторые приняли очень высокие значение. Так, общий коэффициент покрытия принял значение 7,17 – организацию уже по значению этого показателя можно признать высоко платежеспособной. В 2011-2013 гг. этот показатель находился в пределах норм.

Рост общего показателя ликвидности говорит о повышении возможности предприятия погашать свои обязательства. Коэффициент абсолютной ликвидности единственный находится ниже норматив. Его значение говорит, что в течение 2011-2013 отчетных годов у предприятия недостаточно денежных средств для погашения наиболее срочных обязательств. Коэффициент текущей ликвидности увеличивается за анализируемый период, что говорит об увеличении возможности предприятия без долгосрочной дебиторской задолженности погашать часть срочных обязательств за счет текущих активов. Коэффициент срочной ликвидности принял оптимальное значение только на конец 2013 года. В 2011-2012 гг. организация была не в состоянии своевременно оплачивать свои счета, но к концу 2013 года ситуация нормализовалась, и у компании наблюдается даже небольшой излишек. Полученные коэффициенты показывают, что степень зависимости ликвидности от наличия материально-производственных запасов и затрат уменьшается из года в год.

Показатели платежеспособности сказали нам о том, что наиболее ликвидная структура баланса наблюдалась в 2013 году – все показатели были в норме. Далее проведем оценку потери риска платежеспособности (табл. 3).

Таблица 3 – Оценка риска потери платежеспособности СХА «Прогресс» в 2013 году

|

Актив |

2013 |

Пассив |

2013 |

Платежный излишек(+)/недостаток(-) |

|||

|

На начало |

На конец |

На начало |

На конец |

На начало |

На конец |

||

|

А1 |

4 992 |

5 245 |

П1 |

24 198 |

23 063 |

-19 206 |

-17 818 |

|

А2 |

7 550 |

17 675 |

П2 |

4 652 |

9 100 |

2 898 |

8 575 |

|

А3 |

169 121 |

207 735 |

П3 |

26 439 |

32 650 |

142 682 |

175 085 |

|

А4 |

188477 |

218223 |

П4 |

314 851 |

384 065 |

126 374 |

165 842 |

На основе табл. 3 в рамках анализа финансового состояния проведем оценку ликвидности баланса исследуемого предприятия (табл. 4).

Таблица 4 – Оценка ликвидности баланса СХА «Прогресс» на конец 2013 года

|

Условия |

|||

|

А1≥П1, А2 ≥ П2, А3 ≥П3; А4 ≤ П4; |

А1<П1, А2≥П2, А3≥П3, А4≈П4 |

А1<П1, А2<П2, А3≥П3, А4≈П4 |

А1<П1, А2<П2, А2<П2, А4≈П4 |

|

Абсолютная ликвидность |

Допустимая ликвидность |

Нарушенная ликвидность |

Кризисная ликвидность |

|

Безрисковая зона |

Зона допустимого Риска |

Зона критического риска |

Зона катастрофического риска |

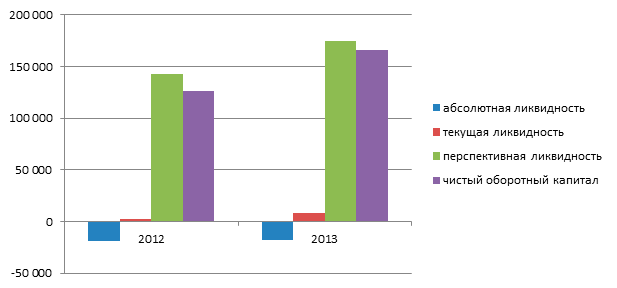

Характеризуя ликвидность баланса, следует отметить, что в отчетном периоде СХА «Прогресс» не обладала абсолютной ликвидностью, т.к. сумма наиболее ликвидных активов существенно ниже величины кредиторской задолженности. Однако в качестве резерва организация использовало активы группы A2 без риска уменьшения их стоимости. Значение перспективной ликвидности не отражает возможность восстановления ликвидности баланса в перспективе. Тем не менее, динамика чистого оборотного капитала имеет отрицательную тенденцию, а значит, организация не обладает достаточными собственными оборотными средствами (рис. 3).

Рис. 3. Динамика показателей ликвидности СХА «Прогресс» в 2012-2013 гг.

Рис. 3. Динамика показателей ликвидности СХА «Прогресс» в 2012-2013 гг.

По типу состояния ликвидности баланса предприятие попало в зону допустимого риска. Но показатели ликвидности следует и дальше оптимизировать.

Далее проведем анализ финансовой устойчивости, что является логическим продолжением анализа финансового состояния. Для этого составим табл. 5.

Таблица 5 – Анализ коэффициентов финансовой устойчивости СХА «Прогресс» в 2011-2013 гг.

|

№ |

Показатель |

Обознач./ |

2011 |

2012 |

2013 |

Норматив |

|

1 |

Валюта баланса |

ВБ |

313 850 |

370 140 |

448 878 |

|

|

2 |

Собственный капитал |

СК |

246 943 |

314 851 |

384 065 |

|

|

3 |

Заемный капитал |

ЗК |

66 907 |

55 289 |

64 813 |

|

|

4 |

Долгосрочные обязательства |

ДО |

17 625 |

26 439 |

32 650 |

|

|

5 |

Внеоборотные активы |

ВнА |

162670 |

188477 |

218223 |

|

|

6 |

Оборотные активы |

ОбА |

151 180 |

181 663 |

230 655 |

|

|

7 |

Запасы |

З |

139 548 |

169 121 |

207 735 |

|

|

8 |

Краткосрочные обязательства |

КО |

49 282 |

28 850 |

32 163 |

|

|

9 |

Наиболее ликвидные активы |

НЛА |

2 906 |

4 992 |

5 245 |

|

|

10 |

Собственные оборотные средства (СОС) |

СК+ДО-ВнА |

101 898 |

152 813 |

198 492 |

|

|

11 |

Коэффициент обеспеченности собственными оборотными средствами |

(СК-ВнА)/ОбА |

0,56 |

0,70 |

0,72 |

≥0,1 |

|

12 |

Коэффициент обеспеченности материальных запасов собственными средствами |

СОС/З |

0,73 |

0,90 |

0,96 |

0,6-0,8 |

|

13 |

Коэффициент маневренности собственного капитала |

СОС/СК |

0,41 |

0,49 |

0,52 |

0,2-0,5 |

|

14 |

Индекс постоянного актива |

ВнА/СК |

0,66 |

0,60 |

0,57 |

0,5-0,8 |

|

15 |

Коэффициент долгосрочного привлечения заемных средств |

ДО/(ДО+СК) |

0,07 |

0,08 |

0,08 |

|

|

16 |

Коэффициент автономии |

СК/ВБ |

0,79 |

0,85 |

0,86 |

≥0,5 |

|

17 |

Коэффициент финансовой зависимости |

ВБ/СК |

1,27 |

1,18 |

1,17 |

|

|

18 |

Коэффициент соотношения мобильных и иммобилизованных средств |

ВнА/ОбА |

1,08 |

1,04 |

0,95 |

|

|

19 |

Плечо финансового рычага |

ЗК/СК |

0,27 |

0,18 |

0,17 |

<0,7 |

|

20 |

Коэффициент финансовой устойчивости |

(СК+ДО)/ВБ |

0,84 |

0,92 |

0,93 |

0,8-0,9 |

|

21 |

Коэффициент прогноза банкротства |

(ОбА-КО)/ВБ |

0,32 |

0,41 |

0,44 |

≥0 |

|

22 |

Коэффициент прогноза банкротства |

(З+НЛА-КО)/ВБ |

0,30 |

0,39 |

0,40 |

≥0 |

Показатель собственных оборотных средств имеет положительное значение за весь анализируемый период. Это свидетельствует о достаточности оборотных активов в имуществе кооператива. В связи с этим показатель обеспеченности собственными оборотными средствами и показатель обеспеченности материальных запасов собственными средствами также имеют положительное высокое значение за весь анализируемый период. Предприятие имеет оптимальную структуру баланса. Положительное и оптимальное значение коэффициента маневренности собственного капитала подтверждает вышесказанные тезис и говорит о том, что средства были вложены в оборотный капитал, в то время как основной капитал формировался за счет заемных средств. Индекс постоянного актива, равный в 2011 году 0,66, свидетельствует о том, что 66% собственных источников финансирования финансировали внеборотный капитал и 44% направляются на покрытие оборотных активов. Для 2012 года показатель ранен 60% и 40% соответственно, для 2013 года – 57 (собственных) и 43 (заемных) процента. За анализируемый период коэффициент находится в пределах норматива, а его снижение можно толковать как положительное явление. Коэффициент долгосрочного привлечения заемных средств крайне низок, что говорит о низкой интенсивности использования заемных средств для обновления и расширения торговой деятельности.

Коэффициент автономии имеет очень высокое значение за весь анализируемый период. Показатель характеризует независимость организации от заемных источников и показывает долю собственных средств в общей стоимости всех средств компании: 79%, 85% и 86% для 2011, 2012 и 2013 гг. соответственно. Чем выше значение данного показателя, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов организация. За период предприятие повысило свою независимость, но данное обстоятельство нужно интерпретировать двояко. Во-первых, для сельскохозяйственной деятельности низкое значение коэффициента является нормой – чем выше доля оборотных активов, тем ниже доля собственного капитала. Во-вторых, общая рентабельность в 2013 году составила 27,58%, что значительно выше ставок по кредитам, а это значит, что собственные средства являются дороже заемных, поэтому целесообразнее использовать возможности рынков заемных капиталов. Коэффициент соотношения мобильных и иммобилизованных средств показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов: 1,08 в 2011 году, 1,04 в 2012 году и 0,95 в 2013 году. Коэффициент финансовой устойчивости на конец 2012 года принял значение, равное 0,93, что является очень высоким показателем.

В целом показатели финансовой устойчивости свидетельствуют о финансовой устойчивости с большим запасом прочности и удовлетворительной структуре активов и имущества. С одной стороны, организация не использует возможности заемных капиталов для расширения деятельности и рынков сбыта. С точки зрения современного финансового менеджмента это говорит о неэффективности управления. С другой стороны, организация направляет большую часть финансовых ресурсов на наращивание основного капитала.Следующий этап анализа финансового состояния – анализ финансовых результатов. Основные финансовые результаты проанализированы в табл. 6.

Таблица 6 – Анализ финансовых результатов СХА «Прогресс» в 2011-2013 гг.

| Показатель |

2011 г. |

2012 г. |

2013 г. |

Темп роста |

|

|

2011 к 2012 |

2013 к 2012 |

||||

|

Среднесписочная численность работников, чел. |

105 |

106 |

109 |

100,95 |

102,83 |

|

Среднегодовая заработная плата, тыс. руб. |

625,2 |

651,6 |

669,6 |

104,22 |

102,76 |

|

Выручка от реализации, тыс. руб. |

234371 |

263312 |

289672 |

112,35 |

110,01 |

|

Коммерческая себестоимость, тыс. руб. |

235902 |

265545 |

283186 |

112,57 |

106,64 |

|

Прибыль от продаж, тыс. руб. |

-1531 |

-2233 |

6486 |

145,85 |

-290,46 |

|

Проценты к уплате, тыс. руб. |

4968 |

4252 |

4910 |

85,59 |

115,48 |

|

Прочие доходы, тыс. руб. |

64133 |

88 285 |

83 238 |

137,66 |

94,28 |

|

Прочие расходы, тыс. руб. |

16106 |

13 892 |

15600 |

86,25 |

112,29 |

|

Чистая прибыль (убыток) |

41 528 |

67 908 |

69 214 |

163,52 |

101,92 |

|

Рентабельность деятельности, % |

-0,65 |

-0,84 |

2,29 |

129,57 |

-272,37 |

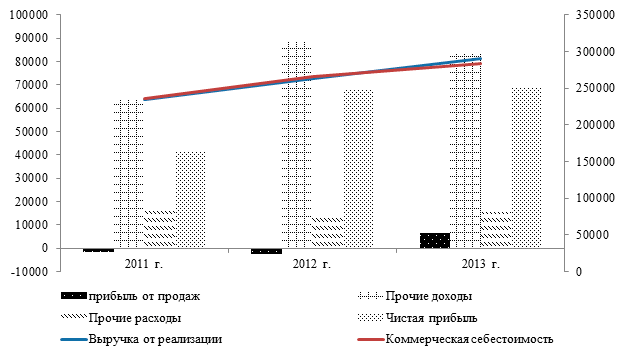

Объем реализации демонстрирует тенденцию роста: 12,35% в 2012 году и 10% в 2013 году. Коммерческая (полная) себестоимость при этой показывает несколько меньшие тенденции роста в 2012 году 12,57%, в 2013 году 6,64%. В 2011-2012 гг. предприятие получило убыток от продаж: -1531 тыс. рублей в 2011 году и -2233 тыс. рублей в 2012. В 2013 году прибыль от продаж была положительной и составила 6486 тыс. рублей. Значительная часть доходов кооператива сосредоточена прочих доходах, которые представляют собой субсидии от государства на финансирование производства и реализации сельскохозяйственной продукции. Чистая прибыль в 2012 году выросла на 64%, а в 2013 году – на 2%. кооператив в 2012 году сумел оптимизировать структуру расходов, за счет чего получило дополнительную прибыль.

Общая убыточность деятельности в 2012 году составила 0,65%, что является неудовлетворительным результатом. По итогам 2012 года убыточность составила 0,84%, но в 2013 году рентабельность деятельности составила 2,29%, что говорит об улучшении финансового состояния. Кроме этого, табл. 7 нам показывает рост среднегодовой зарплаты – на 5% в 2012 году и на 3% в 2013, что также положительно характеризует данное предприятие.

Основные финансовые результаты демонстрируют рост, что видно на рис. 4.

Рис. 4. Динамика основных финансовых результатов СХА «Прогресс» в 2012-2013 гг.

Таким образом, на основе данных табл. 6 можно сделать следующие выводы:

- увеличение выручки в 2012 и 2013 годах говорит о том, что больший доход предприятие получает от основной деятельности;

- увеличение показателя себестоимости в 2012-2013 годах является отрицательной тенденцией, так как это указывает на нерациональное производство и сбыт продукции, снижает уровень прибыли предприятия;

- рост прибыли от продаж в 2013 году благоприятен. Данный показатель свидетельствует об увеличении рентабельности продукции и относительном снижении издержек производства и обращения;

- рост чистой прибыли в 2012-2013 годах также указывает на положительные тенденции организации производства на данном предприятии. Разные темпы изменения этих показателей могут быть вызваны в основном корректировкой системы налогообложения.

Далее проведем расчет относительных показателей финансовых результатов, что является важнейшей составляющей при анализе финансового состояния.

Далее, в рамках анализа финансового состояния, составим табл. 7, в которой проанализируем основные технико-экономические показатели деятельности СХА «Прогресс».

Таблица 7 – Основные показатели эффективности использования ресурсов СХА «Прогресс» в 2011-2013 гг.

|

Показатели |

2011 г. |

2012 г. |

2013 г. |

2012 к 2011 |

2013к 2012 |

|

1. Показатели эффективности использования основных средств |

|||||

|

Среднегодовая стоимость основных средств, тыс. руб. |

148385,5 |

175574 |

193165,5 |

1,18 |

1,10 |

|

Амортизация, тыс. руб. |

125386 |

135982 |

138017 |

1,08 |

1,01 |

|

Фондоотдача, руб. |

1,58 |

1,50 |

1,50 |

0,95 |

1,00 |

|

Фондоемкость, руб. |

0,63 |

0,67 |

0,67 |

1,05 |

1,00 |

|

Коэффициент износа, % |

0,46 |

0,44 |

0,42 |

0,95 |

0,95 |

|

Рентабельность (убыточность) использования основных средств, % |

27,99 |

38,68 |

35,83 |

1,38 |

0,93 |

|

2. Показатели эффективности использования трудовых ресурсов и оплаты труда |

|||||

|

Производительность труда, тыс. руб./ чел. |

0,78 |

0,86 |

0,92 |

1,11 |

1,07 |

|

Фонд оплаты труда, тыс. руб. |

65646 |

69070 |

72986 |

1,05 |

1,06 |

|

Выручка на 1 руб. оплаты труда, руб. |

3,57 |

3,81 |

3,97 |

1,07 |

1,04 |

|

3. Показатели эффективности использования материальных ресурсов |

|||||

|

Материальные затраты, тыс. руб. |

88935 |

100907 |

107837 |

1,13 |

1,07 |

|

Прибыль на 1 руб. материальных затрат, руб. |

0,47 |

0,67 |

0,64 |

1,44 |

0,95 |

|

Затраты на 1 руб. услуг, руб. |

1,01 |

1,01 |

0,98 |

1,00 |

0,97 |

|

Материалоемкость, руб. |

0,38 |

0,38 |

0,37 |

1,01 |

0,97 |

|

4. Показатели эффективности использования капитала |

|||||

|

Среднегодовая стоимость активов, тыс. руб. |

295593 |

341995 |

409509 |

1,16 |

1,20 |

|

Среднегодовая стоимость собственного капитала, тыс. руб. |

226179 |

280897 |

349458 |

1,24 |

1,24 |

|

Среднегодовая стоимость основного капитала, тыс. руб. |

148386 |

175574 |

203350 |

1,18 |

1,16 |

|

Среднегодовая стоимость оборотного капитала, тыс. руб. |

147208 |

166422 |

206159 |

1,13 |

1,24 |

|

Рентабельность (убыточность) совокупного капитала (активов), % |

-0,52 |

-0,65 |

1,58 |

1,26 |

-2,43 |

|

Рентабельность (убыточность) основного капитала, % |

-1,03 |

-1,27 |

3,19 |

1,23 |

-2,51 |

|

Рентабельность (убыточность) собственного капитала, % |

-0,68 |

-0,79 |

1,86 |

1,17 |

-2,33 |

|

Рентабельность (убыточность) оборотного капитала, % |

-1,04 |

-1,34 |

3,15 |

1,29 |

-2,34 |

В 2012 году увеличение стоимости основных средств составило 18%, в 2013 году – 10%. Это говорит о том, что кооператив в вкладывает достаточно средств для обновления основного капитала. Показатель фондоотдачи свидетельствует о том, что организация на рубль вложений в основные средства получило в 2011 году 1,62 рублей, в 2012 году – 1,49 рублей и в 2013 году – 1,55 рублей. На рубль выпущенной продукции приходится 0,62 рублей основных средств в 2011 году, 0,67 рублей в 2012 и 0,64 рублей в 2011 годах. Коэффициент износа уменьшается каждый год – организация обновляет основные фонды в достаточной степени. В 2011 году кооператив получил 27,99 рублей прибыли на рубль вложений в основные средства, в 2012 году – 38,68 рублей, в 2013 году – 35,83 рублей – об этом свидетельствует показатель рентабельности (эффективности) использования основных средств.

Фонд оплаты труда в 2012 году увеличился на 5%, в 2013 году – на 9%. Производительность труда также увеличивается на 9% ежегодно. В целом по показателю производительности можно сказать, что 1 человек производит 4 380 рублей за один час в 2011 году, 4790 рублей в 2012 году и 5200 рублей в 2013 году.

Материальные затраты в 2012 году увеличились на 16% по сравнению с 2011 годом и на 8% в 2013 году по сравнению с 2011 годом. На рубль материальных расходов предприятие получило 2,35 рублей прибыли в 2011 году, 3,32 рубля в 2012 году и 3,12 в 2013 году. На 1 рубль товарной продукции пришлось всего затрат: 98 копеек в 2011 году, 1,01 рублей в 2012 году и 94 копейки в 2013 году. Предприятию следует и дальше искать пути снижения себестоимости так как показатель затрат на рубль товарной продукции для торговых компаний лучше держать на уровне менее 75%.

За анализируемый период мы также наблюдаем увеличение стоимости собственного капитала, основных фондов и оборотного капитала. Показатели рентабельности находятся в отрицательном значении в 2011-2012 гг. В 2013 году они приобрели положительное значение. Так, рентабельность совокупного капитала составила -0,52%, -0,65% и 1,58% в 2011, 2012 и 2013 гг. соответственно. Показатель повысился, что говорит о снижении финансовых рисков. Однако его значение (1,58%) находится на критически низком уровне. Доходы собственников кооператива не обеспечены, так как финансовые риски все еще превышают уровень рентабельности. Рентабельность основного капитала составила 52%, 46% и 25% в 2011, 2012 и 2013 гг. соответственно. Чем выше величина этого показателя, тем эффективнее использование основных средств компании. В нашем примере все в точности до наоборот – организация неэффективно использует основные средства. Об этом же свидетельствует фондоотдача, которая снизилась в 2013 г. по сравнению с 2011 г. Рентабельность собственного капитала составила -0,68%, -0,79% и 1,86% за анализируемые годы. Это значит, что в 2011 году собственники получили убыток в размере 68 копеек 1 рубль собственных вложений, в 2012 году – 79 копеек убытка, в 2013 году – 1,86 рублей прибыли. Убыточность оборотного капитала составила 1,04% и 1,34% в 2011-2012 гг. соответственно. Но в 2013 году его рентабельность поднялась до 3,15%. Значение показателя очень низкое, что свидетельствует о неэффективности использования оборотного капитала. Однако, в 2013 году показатель приобрел хорошее значение для торговой деятельности – на 1 рубль оборотного капитала предприятие получило 3,15 рублей прибыли.

Анализ уровня рентабельности, осуществленный для анализа финансового состояния, характеризуется следующими показателями (табл. 8):

Таблица 8 – Расчет показателей уровня рентабельности СХА «Прогресс» в 2011-2013 гг.

|

Наименование показателя |

Обозначение/расчет |

2011 |

2012 |

2013 |

|

Налогооблагаемая/чистая прибыль |

НП/ЧП |

41 528 |

67 908 |

69 214 |

|

Средняя стоимость имущества |

ВБ |

295593 |

341995 |

409509 |

|

Средняя стоимость собственного капитала |

СК |

226179 |

280897 |

349458 |

|

Средняя стоимость основных средств |

ОС |

148386 |

175574 |

203350 |

|

Средняя стоимость запасов |

З |

138795 |

154335 |

188428 |

|

Общая рентабельность |

Ро = НП/ВБ |

16,91 |

23,74 |

20,19 |

|

Чистая рентабельность |

Рч = ЧП/ВБ |

14,05 |

19,86 |

16,90 |

|

Чистая рентабельность собственного капитала |

Рчск = ЧП/СК |

18,36 |

24,18 |

19,81 |

|

Рентабельность общая производственных фондов |

Ропф = НП/(ОС+З) |

17,41 |

24,61 |

21,10 |

С 1 рубля средств, вложенных в имущество в 2011 году, организация получила прибыли в размере 16,91 рублей. Об этом свидетельствует показатель общей рентабельности. В 2012 году данный показатель стал равен 23,74 рублей, в а 2013 году – 20,19 рублей. Показатель общей рентабельности находится на высоком уровне и покрывает все финансовые риски компании. Деятельность кооператива можно назвать среднерентабельной. Показатель чистой рентабельности говорит нам о том, что с 1 рубля имущества организация получила в 2011 году 14,05 рублей чистой прибыли, в 2012 году – 19,86 рублей, в 2013 году – 16,90 рублей. Показатель чистой рентабельности собственного капитала свидетельствует о том, что с 1 рубля собственного капитала организация получила в 2011 году 18,36 рублей чистой прибыли, в 2012 году – 24,18 рубля, в 2013 году – 21,10 рублей. Рентабельность общая производственных фондов свидетельствует о том, что с 1 рубля, вложенного в основные производственные фонды и материальные запасы, организация получила в 2011 году прибыли в размере 17,41 рублей, в 2012 году – 24,61 рублей, а в 2013 году – 21,10 рублей.

Показатели рентабельности являются обобщенной характеристикой эффективности хозяйственной деятельности. На них оказывает влияние показатель рентабельности продукции (эффективности управления) и показатель капиталоотдачи (деловая активность). Показатели эффективности управления отражают сумму прибыли (налогооблагаемой, чистой, прибыли от реализации), полученную с 1 рубля реализованной продукции (табл. 9).

Таблица 9 – Расчет показателей эффективности управления СХА «Прогресс» в 2011-2013 гг.

|

Наименование показателя |

Обозначение/расчет |

2011 |

2012 |

2013 |

|

Налогооблагаемая/чистая прибыль |

НП/ЧП |

41 528 |

67 908 |

69 214 |

|

Валовая прибыль/прибыль от продаж |

ВП/ПП |

-1531 |

-2233 |

6486 |

|

Объем оборота |

О |

239 941 |

262 136 |

299 797 |

|

Чистая прибыль на 1 рубль оборота |

ЧПо = ЧП/О |

17,31 |

25,91 |

23,09 |

|

Прибыль от продаж на 1 рубль оборота |

ВПо = ВП/О |

-0,64 |

-0,85 |

2,16 |

|

Прибыль от всей реализации на 1 рубль оборота |

ППо = ПП/О |

-0,64 |

-0,85 |

2,16 |

|

Общая прибыль |

НПо = НП/О |

20,83 |

30,97 |

27,58 |

С 1 рубля оборота организация получила в 2011 году 17,31 рублей чистой прибыли, в 2012 году – 25,91 рублей, в 2013 году – 23,09 рублей. Показатель демонстрирует высокую эффективность деятельности организации. Прибыль от реализации продукции говорит о том, что с 1 рубля продукции организация в 2011 и в 2012 годах получило убыток в размерах соответственно 64 копейки и 85 копеек соответственно, а в 2013 году получило 2,16 рублей прибыли от реализации. Такие же результаты у показателя прибыли от всей реализации, так как предприятие учитывает управленческие и коммерческие расходы в составе общих затрат. Как показывают данные показатели, основная деятельность организации в 2011-2012 гг. была убыточной. Прибыль была достигнута за счет прочих доходов – арендных поступлений. Без данных поступлений деятельность кооператива нельзя назвать эффективной. Показатель общей прибыли говорит нам о том, что с 1 рубля реализации продукции предприятие получило в 2011 прибыль в размере 20,83 рублей, в 2012 году – 30,97 рублей, в 2013 году – 27,58 рублей. Данные показатели также находятся на очень высоком уровне.

Основные показатели деловой активности, рассчитанные для анализа финансового состояния, представлена в табл. 10.

Таблица 10 – Расчет показателей деловой активности ООО СХА «Прогресс» в 2011-2013 гг.

|

Наименование показателя |

Обознач./ |

2011 |

2012 |

2013 |

|

Выручка |

В |

234371 |

263312 |

289672 |

|

Среднегодовая стоимость активов |

ВБ |

295593 |

341995 |

409509 |

|

Среднегодовая стоимость оборотных средств |

ОбА |

147208 |

166422 |

206159 |

|

Среднегодовая стоимость основных средств |

ВнА |

148386 |

175574 |

203350 |

|

Средняя величина дебиторской задолженности |

ДЗ |

5941 |

8138 |

12613 |

|

Средняя стоимость запасов и затрат |

З |

138795 |

154335 |

188428 |

|

Средняя стоимость сырья и материалов |

СиМ |

17693 |

20447 |

22173 |

|

Себестоимость |

С |

235902 |

265545 |

283186 |

|

Средняя величина кредиторской задолженности |

КЗ |

37836 |

30815 |

23631 |

|

Средняя величина собственного капитала |

СК |

226179 |

280897 |

349458 |

|

Оборачиваемость активов, скорость оборота |

В/ВБ |

0,79 |

0,77 |

0,71 |

|

Продолжительность периода оборота активов, дней |

365ВБ/В |

460,34 |

474,07 |

516,00 |

|

Оборачиваемость оборотных средств |

В/ОбА |

1,59 |

1,58 |

1,41 |

|

Продолжительность периода оборота ОбА, дней |

365ОбА/В |

229,26 |

230,69 |

259,77 |

|

Оборачиваемость внеоборотного капитала (фондоотдача) |

В/ВнА |

1,58 |

1,50 |

1,42 |

|

Оборачиваемость запасов |

В/З |

1,69 |

1,71 |

1,54 |

|

Продолжительность периода оборота З, дней |

365З/В |

216,15 |

213,94 |

237,43 |

|

Коэффициент оборачиваемости сырья и материалов |

В/СиМ |

13,25 |

12,88 |

13,06 |

|

Продолжительность периода оборота СиМ, дней |

365СиМ/В |

27,55 |

28,34 |

27,94 |

|

Оборачиваемость средств в расчетах |

В/ДЗ |

39,45 |

32,36 |

22,97 |

|

Продолжительность периода оборота ДЗ, дней |

365ДЗ/В |

9,25 |

11,28 |

15,89 |

|

Оборачиваемость кредиторской задолженности |

С/КЗ |

6,23 |

8,62 |

11,98 |

|

Продолжительность периода оборота КЗ, дней |

365КЗ/С |

58,54 |

42,36 |

30,46 |

|

Оборачиваемость собственного капитала |

В/СК |

1,04 |

0,94 |

0,83 |

|

Продолжительность периода оборота СК, дней |

365СК/В |

352,24 |

389,38 |

440,33 |

|

Продолжительность операционного цикла |

41,14 |

34,06 |

24,50 |

|

|

Продолжительность финансового цикла |

47,37 |

42,68 |

36,49 |

Табл. 10 говорит о том, что показатели оборачиваемости снижаются, что, в конечном счете, приводит к снижению рентабельности и ухудшению финансового состояния организации. Оборачиваемость активов (или общая капиталоотдача) сокращается за период с 0,79 в 2011 году до 0,71 в 2012 году – это говорит о том, что эффективность управления активами снизилась. Оборачиваемость собственных средств также сокращается, что свидетельствует об увеличении кредитных ресурсов в структуре капитала. В этом случае отношение обязательств к собственному капиталу повышается, что негативным образом отражается на финансовой устойчивости и финансовой независимости организации. Оборачиваемость оборотных средств и запасов также снижается, что говорит о дополнительном вовлечении средств в оборот. Коэффициент оборачиваемости оборотных средств снизился с 1,69 до 1,54, а это говорит о том, что выручка от реализации растет медленнее (10-12%), чем величина оборотных средств (13-23%). Проанализировав изменения в структуре оборотных средств, можно сделать вывод, что их рост произошел в основном за счет роста запасов и дебиторской задолженности.

Оборачиваемость запасов, в структуре которых находятся покупные товары, снизилась с 1,69 до 1,54 раз. Это может свидетельствовать о неэффективном складском управлении, накоплении избыточных запасов товаров, накопление непригодных к использованию товаров или товаров, не пользующихся спросом. Ускорение оборачиваемости дебиторской задолженности в динамике за ряд периодов рассматривается как положительная тенденция. Отсрочка платежей в 2011 году составила 39 дней, в 2013 году она снизилась до 23 дней. Такое снижение говорит о проблемах с оплатой счетов у покупателей. К снижению также привела организация взаимоотношений с покупателями, обеспечивающая более выгодный покупателю отложенный график платежей с целью привлечения и удержания клиентуры.

Оборачиваемость кредиторской задолженности, напротив, повышается с 6,23 до 11,98, что можно рассматривать двояко: с одной стороны предприятие платит по обязательствам, с другой стороны – предприятие не использует механизм финансирования текущей деятельности за счет непосредственных участников производственного процесса (за счет использования отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т д.), с другой стороны – такое увеличение привело к повышению показателей ликвидности и общей платежеспособности Компании. Средний период отсрочки платежей поставщикам и прочим кредиторам значительно снизился (с 58 дней до 30 дней). Предприятие ускорило расчеты по обязательствам. Снижение фондоотдачи свидетельствует о снижении эффективности использования основных средств.

На основании анализа деловой активности можно сделать следующие выводы о финансовом состоянии предприятия:

1) снижение эффективности управления основными средствами и текущими активами;

2) снижение доли кредитных ресурсов в структуре капитала, и, как следствие, повышение финансовой независимости;

3) снижение показателей оборачиваемости оборотного капитала и запасов говорит накоплении запасов на складах;

4) снижение эффективности работы с дебиторской задолженностью;

5) сокращение среднего периода отсрочки платежей по краткосрочным обязательствам.

Анализ финансовых результатов позволяет нам сделать следующие выводы.

- Оптимальная структура баланса и отчета о финансовых результатах сложилась в 2012 году – именно в этот год показатели рентабельности приобрели самое высокое значение.

- Основная деятельность организации, сельское хозяйство, убыточна в 2011 и 2012 гг. В 2013 года прибыльность основной деятельности составила 2,29%.

- В 2012 году наблюдается больший рост себестоимости, нежели рост выручки от реализации, что в конечном итоге негативно повлияло на прибыль от продаж. В 2013 году предприятие сумело оптимизировать издержки обращения, за счет чего получило прибыль от продаж.

- Чистая прибыль организации за весь анализируемый период складывается за счет прочих доходов – субсидий на сельскохозяйственную деятельность.

- Показатели оборачиваемости снижаются, что говорит о снижении эффективности деятельности.

В ходе анализа финансового состояния СХА «Прогресс» были выявлены проблемы, которые характеризуют управление компанией как неэффективное. Вот эти проблемы:

- Отсутствие абсолютных ликвидных активов для расчетов по срочным обязательствам.

- Низкая и неизменная величина резервного капитала при постоянном росте обязательств.

- Темпы роста имущества опережают темпы роста прибыли и выручки от реализации, что в перспективе сказывается негативно на развитии предприятия

- Можно выделить такой недостаток, как чрезмерно высокий уровень собственного капитала – собственных финансовых ресурсов для ведения хозяйственной деятельности у компании более чем достаточно.

- Темпы роста себестоимости (в 2012 г. – 13%, в 2014 г. 7%) опережают (с учетом инфляции) темпы роста выручки от реализации (в 2012 г. – 12%, в 2013 г. 10%).

- Искажение показателей бухгалтерской отчетности, ошибки при ведение бухгалтерского учета. При просмотре финансовой отчетности нами была обнаружена ошибка. До анализируемого периода (2011-2013 года) производилась переоценка внеоборотных активов, что отражено в бухгалтерском балансе на 31.12.2013 года по строке 1340 «Переоценка внеоборотных активов» (сумма по данной строке составляет 98,6 млн. рублей за весь анализируемый период). В случае, если организация применяла переоценку внеоборотных активов ранее, такая процедура становится обязательной в последующие периоды.

- Неэффективного финансовое управление – на предприятии отсутствует финансовое планирование (как таковое) и система управленческого учета.

- Отсутствие внутреннего финансового и внешнего аудиторского контролей.

Таким образом, анализ финансового состояния позволяет выявить проблемы в управлении экономическим субъектом, на основе чего могут быть приняты управленческие решения, направленные для улучшения финансового состояния и повышения эффективности деятельности.

На DipMall.ru можно заказать магистерские исследования, бакалаврские исследования и дипломы специалистов (ВКР), курсовые работы, научные статьи и эссе, другие работы и исследования, купить готовую работу. Все доступные способы связи с автором указаны в разделе Контакты.