Аннотация. Для участия в финансовом и гражданском обороте государство предоставляет своим органам и их должностным лицам соответствующие полномочия и обязанности и определяет порядок их действий, путем наделения задач и функций, при осуществлении которых органы государственной власти и их представители своими действиями способны причинить вред другим субъектам гражданско-правовых отношений. Среди множества государственных органов особое положение занимают налоговые органы, а также их должностные лица, которые взаимосвязаны непосредственно с участниками финансово-хозяйственной, коммерческой, предпринимательской и иной деятельности экономических субъектов и гражданского оборота в силу вменных им обязанностей и полномочий.

Ключевые слова: налоги, налогообложение, налоговые органы, налоговая инспекция, налоговые контроль, налоговая система, налоговое законодательство

Статья написана владельцем сайта Dipmall.ru.

Данная статья подготовлена в рамках оказания помощи по написанию статей для клиентов. Стоимость написания статьи зависит от темы, объема и требований и начинается от 1000 рублей. Все доступные способы связи с автором указаны в разделе Контакты.

С целью обеспечения поступлений налогов и сборов в бюджетную систему государственный аппарат образует особый механизм организационно-правового и централизованного характера – налоговые органы, от эффективной работы которых зависит не только исполнимость доходной части бюджета, но и базовое состояние законности в области налогообложения, а также уровень сознательного отношения налогоплательщиков к их обязанностям перед государством. Налоговые органы – это специализированная властная структура, реализующая контроль исполнения налогоплательщиками обязанностей по уплате налогов, сборов и иных обязательных платежей, предусмотренных налоговых законодательством РФ. По своей правовой природе налоговые органы являются исполнительными органами власти, основным назначением которых является организация практического исполнения налогового законодательства РФ.

Налоговые органы – это специализированная властная структура, реализующая контроль исполнения налогоплательщиками обязанностей по уплате налогов, сборов и иных обязательных платежей, предусмотренных налоговых законодательством РФ. По своей правовой природе налоговые органы являются исполнительными органами власти, основным назначением которых является организация практического исполнения налогового законодательства РФ.

Налоговые органы наделены особым правовым статусом. Правовой статус налоговых органов определен законодательством РФ, в частности Конституцией РФ, Налоговым кодексом РФ (далее – НК РФ) и другими законами РФ федерального уровня, нормативно-правовыми актами, изданными Президентом РФ и Правительством РФ, а также региональными и муниципальными нормативно-правовыми актами, принятыми в пределах их полномочий в области налогообложения.

Основы правового положения органов исполнительной власти, включая налоговые органы, составляют конституционные положения и нормы. В Конституции РФ [1] закреплены важнейшие принципы налогообложения, установлены основы разграничения правовых компетенций между РФ и ее регионами (субъектами) и основы местного самоуправления (управления муниципалитетами).

Так, в ст. 57 Конституции РФ закреплена обязанность граждан РФ и юридических лиц обеспечивать уплату законно установленных налогов и сборов. В соответствие с нормами ст. 72 Конституции РФ в совместном ведении РФ и ее регионов находится определение общих принципов налогообложения. Однако, общие принципы налогообложения в РФ, а также система взимаемых в федеральный бюджет налогов и сборов устанавливаются федеральными законами, о чем сказано в п. 3 ст. 75 Конституции РФ. В соответствие со ст. 73 и 132 Конституции РФ органы власти субъектов и органы местного самоуправления соответственно вправе формировать, утверждать и исполнять свои бюджеты, а также устанавливать региональные и местные налоги и сборы соответственно. Ст. 78 Конституции РФ содержит норму о том, что для осуществления своих полномочий федеральные органы исполнительной власти имеют право формировать свои территориальные подразделения и назначать на соответствующие позиции должностных лиц [1].

Важнейшим правовым актом регулирования деятельности налоговым органов является Налоговый кодекс Российской Федерации (далее – НК РФ) [2]. Непосредственно деятельности налоговых органов посвящены ст. 30-33 НК РФ.

Так, ст. 30 НК РФ налоговые органы определяет как единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов, сборов, страховых взносов, а в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ иных обязательных платежей [2].

В России налоговым органов является Федеральная налоговая служба (далее – ФНС РФ) и ее территориальные подразделения. ФНС РФ является федеральным органом исполнительной власти, подчиненным Министерству финансов РФ.

ФНС РФ осуществляет свою работу во взаимодействии с другими органами федеральной исполнительной власти, региональными органами исполнительной власти субъектов РФ, местными органами самоуправления, другими финансовыми органами и государственными институтами, включая государственные внебюджетные фонды, независимыми финансово-кредитными институтами и иными организациями (учреждениями).

На официальном сайте ФНС РФ [6] обозначена миссия и основные направления деятельности налогового органа.

Миссия ФНС России – эффективная контрольно-надзорная деятельность и высокое качество предоставляемых услуг для законного, прозрачного и комфортного ведения бизнеса, обеспечения соблюдения прав налогоплательщиков и формирования финансовой основы деятельности государства [6].

Основные направления деятельности налоговых органов в РФ:

1) обеспечение соблюдения законодательства о налогах и сборах;

2) создание комфортных условий для исполнения налогоплательщиками налоговых обязанностей;

3) снижение административной нагрузки и упрощение процедур, развитие открытого диалога с бизнесом и обществом;

4) укрепление и совершенствование кадрового потенциала;

5) оптимизация деятельности налоговых органов с учетом эффективности затрат на ее осуществление [6].

Другим важнейшим нормативно-правовым актом, регулирующим деятельность налоговых органов в России, является Закон РФ от 21 марта 1991 года № 943-1 «О налоговых органах Российской Федерации» (далее - Закон № 943-1) [3].

Так, в ст. 6 Закона № 943-1 указано, что главной задачей [целью – прим. автора] налоговых органов является контроль за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов и страховых взносов, соответствующих пеней, штрафов, процентов, а в случаях, предусмотренных законодательством Российской Федерации, - за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей, установленных законодательством Российской Федерации [3].

Высокое значение налоговых органов, ответственность и важная роль их деятельности в правовой системе РФ объясняется, прежде всего, наличием большого количества регулярно возникающих различных задач. Чтобы достичь главной цели, ФНС РФ, по мнению В.Г. Панскова, выполняет следующие задачи:

1. Выработка совместно с другими органами власти и осуществление единой государственной налоговой политики.

2. Координация и согласование деятельности органов власти всех уровней по вопросам налогообложения.

3. Осуществление налогового контроля за полнотой, правильностью и своевременностью уплаты налогов, сборов, страховых взносов и иных обязательных платежей в бюджетную систему РФ, включая проведение налоговых проверок.

4. Осуществление регистрации юридических лиц, включая некоммерческие организации, индивидуальных предпринимателей – физических лиц, крестьянских (фермерских) хозяйств, адвокатов и нотариусов, занимающихся частной практикой.

5. Осуществление в установленном порядке учет всех категорий налогоплательщиков и ведение их реестров.

6. Возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, а также пеней и штрафов.

7. Государственный контроль за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции.

8. Осуществление валютного контроля, осуществляемый в соответствии с валютным законодательством РФ и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования.

9. Организация деятельности по оценке и продаже изъятого имущества в целях погашения задолженности перед бюджетом.

10. Сбор, обеспечение хранения и предоставление в иные органы сведений о начисленных и уплаченных налогах и сборах и иной информации в сфере налогообложения.

11. Анализ статистических сведений, собранной информации и формирование на основе анализа рекомендаций по совершенствованию налогообложения и повышению эффективности налогового контроля [7, с. 94].

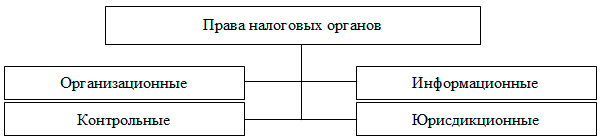

В ст. 31 НК РФ перечислены права налоговых органов. Все права, которыми обладают налоговые органы, И.А. Федорова разделила на четыре группы (рис. 1):

Рис. 1. Права налоговых органов и их группировка [8, c. 24]

1. Налоговые органы в рамках организационных прав осуществляют постановку процесса налогообложения: начисляют налоги физическим лицам, отправляют соответствующие уведомления, зачисляют платежи на лицевые счета налогоплательщиков и т.д.

2. К информационным правам налоговых органов относятся действия по информационному обеспечению налогового контроля. Например, требование документов в кредитных учреждениях, подтверждающих получение плательщиком поступлений на расчетный счет, запрос документов из органов, осуществляющих регистрацию транспортных средств, а также право исчислять величину налога, основываясь на собранной информации.

3. К контрольным правам системы налоговых органов причисляются все действия, непосредственно связанные с налоговым контролем: организация налоговых проверок, запрос документов у налогоплательщиков, взаимодействие с другими органами в целях обеспечения соблюдения налогового законодательства и т.д.

4. Юрисдикционные права – это действия начислению пеней, штрафов и налоговых санкций, арест имущества, подача исков в арбитражные суды при обнаружении фактов нарушения налогового законодательства и т.д. [8, c. 24-25].

Система налоговых органов РФ помимо прав обладают рядом обязанностей, которые перечислены в ст. 32 НК РФ:

1. Соблюдение налогового законодательства и осуществление контроля за соблюдением налогового законодательства.

2. Применение в спорных и сложных случаях письменных разъяснений Минфина РФ по вопросам исполнения налогового законодательства.

3. Ведение в установленном порядке учета налогоплательщиков всех категорий.

4. Бесплатное информирование налогоплательщиков (в том числе в письменной форме) по вопросам налогового законодательства, о состоянии их задолженности, налоговых обязательствах и т.д.

5. Предоставление налогоплательщикам реквизитов для уплаты налоговых платежей, а также бланков банковских квитанций с указание необходимых реквизитов и штрих-кодов.

6. Принятие решений о возврате (зачете) излишне уплаченных (взысканных) налоговых платежей.

7. Хранение налоговой тайны в отношение конкретного налогоплательщика, налоговой операции или налогового платежа.

8. Направление налогоплательщикам копий актов налоговых проверок и решений налогового органа, справок по запросу о состоянии расчетов по налоговым платежам, а также предоставление консолидированной группе справки о состоянии расчетов по налогу на прибыль организаций.

9. Осуществление с налогоплательщиком совместной сверки расчетов по налоговым платежам.

10. Представление пользователям выписок из реестров налогоплательщиков.

11. Осуществление взаимодействия с внебюджетными фондами по вопросам налогообложения и другие обязанности [5, с. 35].

Функции и задачи налоговых органов не только определяют предметные сферы их деятельности, но также являются предпосылками для установления полномочий налоговых органов. Предоставление налоговым органам определенной компетенцией базируется на административно-правовом аппарате регулирования финансово-правовых отношений, подвидом которых являются налоговые отношения.

Как было выяснено выше, в России налоговым органом является ФНС РФ. ФНС РФ по совокупности своих признаков, рассмотренных выше, является органом исполнительной власти, представляет собой элемент системы федеральных органов исполнительной власти и входит в ее структуру.

ФНС РФ была образована с соответствие с Постановлением Правительства РФ от 30 сентября 2004 г. № 506 «Об утверждении Положения о Федеральной налоговой службе» (далее – Постановление № 506) [4]. ФНС РФ является правопреемницей Министерства РФ по налогам и сборам (далее – МНС РФ).

В МНС РФ имелись подразделения, созданные как по отраслевому принципу (Департамент налогообложения алкогольной продукции, Департамент налогообложения физических лиц, Управление ресурсных платежей), так и по функциональному (Департамент кадровой политики, Управление международных налоговых отношений, Административно-контрольный департамент, Управление организации учета налогоплательщиков, Управление организации контрольной работы, Департамент учета, отчетности и оперативного анализа налоговых поступлений). Управление по модернизации налоговых органов должно обеспечивать администрирование проектов, осуществляемых МНС РФ в целях реформирования налоговых органов.

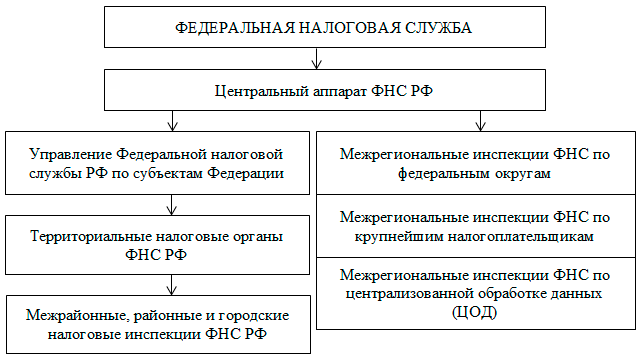

Современная структура ФНС РФ представлена на рис. 2.

Рис. 2. Единая централизованная система налоговых органов

В структуре центрального аппарата ФНС РФ действуют департаменты и управления: налоговой политики, налогообложения прибыли, косвенных налогов, налогообложения физических лиц, учета налогоплательщиков, анализа и планирования налоговых поступлений, налогообложения малого бизнеса и др.

Таким образом, система налоговых органов РФ представлена ФНС РФ. ФНС РФ – это орган исполнительной власти, осуществляющий регистрацию налогоплательщиков, а также контроль за соблюдением налогового законодательства. Руководитель ФНС РФ назначается и увольняется Правительством РФ по представлению главы Минфина РФ. Налоговые органы РФ – единая система органов, осуществляющих контроль за своевременностью и полнотой внесения налогов плательщиками. Основная цель, стоящая перед налоговыми органами – гарантия правопорядка в налоговых отношениях, базирующегося на положениях НК РФ и другими нормативно-правовыми актами в области налогообложения. Реализация контрольно-надзорной деятельности органов государственной власти в сфере налогообложения имеет особое значение.

Список литературы

1. Конституция Российской Федерации // Собрание законодательства РФ. 04.08.2014. № 31. Ст. 4398.

2. Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 года № 146-ФЗ // Собрание законодательства РФ. 03.08.1998. № 31. Ст. 3824.

3. Закон РФ от 21 марта 1991 года № 943-1 «О налоговых органах Российской Федерации»: закон РФ от 21 марта 1991 года № 943-1 // Бюллетень нормативных актов. № 1. 1992.

4. Постановление Правительства РФ от 30 сентября 2004 года № 506 «Об утверждении Положения о Федеральной налоговой службе»: Постановление Правительства РФ от 30 сентября 2004 года № 506 // Собрание законодательства РФ. 04.10.2004. № 40. Ст. 3961.

5. Дубинский А.М. Налоговые органы России: теория и практика финансового контроля: монография / отв. ред. С.В. Запольский. М.: КОНТРАКТ, 2014. 112 с.

6. Миссия, основные направления деятельности и Стратегическая карта Федеральной налоговой службы // Федеральная налоговая служба [Электронный ресурс]. – Режим доступа: https://www.nalog.ru/rn77/about_fts/fts/ftsmission.

7. Пансков В.Г. Налоги и налогообложение. Теория и практика в 2 томах. Том 1. Учебник и практикум для академического бакалаври. М.: Юрайт, 2017. 336 с.

8. Федорова И.А. Правовой статус налоговых органов и их должностных лиц // Экономика. Налоги. Право. – 2017. – № 12. – С. 23-29.

На DipMall.ru можно заказать магистерские исследования, бакалаврские исследования и дипломы специалистов (ВКР), курсовые работы, научные статьи и эссе, другие работы и исследования, купить готовую работу. Все доступные способы связи с автором указаны в разделе Контакты.